Каждый год мы проводим сравнительные исследования функциональности приложений крупнейших российских банков, а с 2018 года стали отслеживать обновления приложений каждый месяц. За время наблюдений мы обнаружили, что практически все новые функции, которые появляются в мобильных банках, укладываются в один из четырех трендов.

Авторы: Мария Новикова, Дмитрий Силаев

Тренд 1. Перенос операций с банковскими продуктами из офлайна в приложение

Три-четыре года назад приложения выполняли в основном информационную функцию или давали возможность совершать базовые платежи и переводы. Последние два года мы видим, что в приложениях появляются новые функции, которые позволяют клиентам открывать самые разные банковские продукты, не посещая офис банка.

Самые простые из них — это банковские карты. Функцией заказа карты через приложение, кажется, сейчас уже никого не удивишь: можно заказывать кредитные и дебетовые карты, виртуальные карты, карты с услугой «Рассрочка», специальные детские карты или карты с индивидуальным дизайном.

В приложениях многих банков появилась возможность получить предодобренный кредит без визита в офис банка. Это, например, реализовано у Тинькофф Банка, Банка Санкт-Петербург, Райффайзенбанка. А клиенты Сбербанка могут даже рассчитать свой кредитный потенциал при помощи приложения и подать заявку на кредит с подходящими персонально им условиями.

Есть банки (например, Сбербанк, Альфа-Банк и Промсвязьбанк), которые пошли еще дальше и теперь предоставляют клиентам возможность открыть через приложение инвестиционный счет и управлять им. Тинькофф Банк в своем приложении реализовал специальный подборщик, при помощи которого клиент может выбрать валюту, сумму и желаемые опции для портфеля. Правда, покупка портфеля и управление им происходят уже через другое приложение — «Тинькофф Инвестиции».

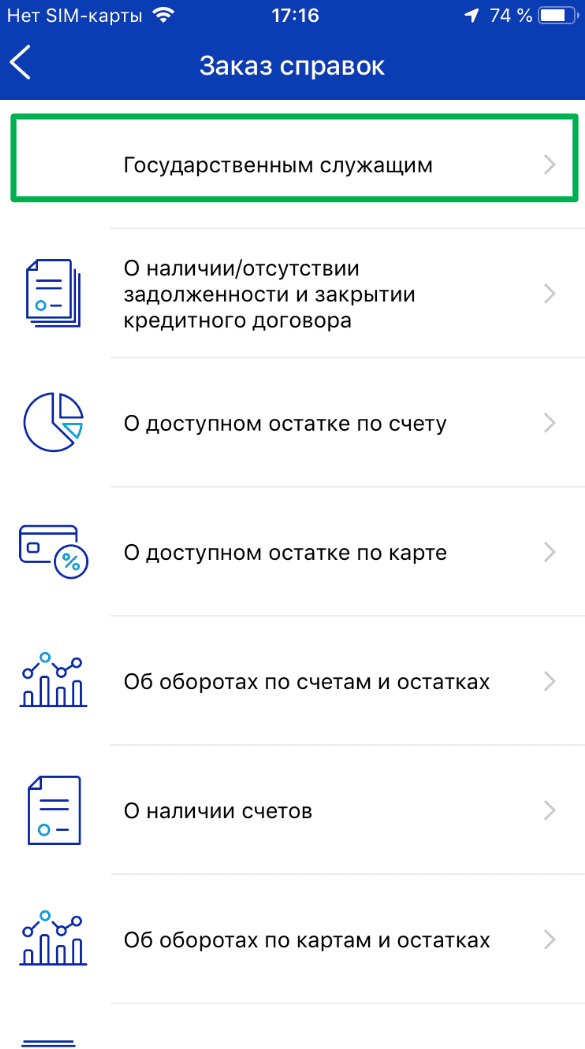

Не всегда новые функции в этой категории связаны с какими-то конкретными банковскими продуктами. Это может быть также и получение справок. Например, в приложении Банка ВТБ в разделе «Справки» появилась дополнительная справка для госслужащих, которые обязаны подавать декларацию о доходах за год. В справке указана информация о выплаченных процентах, счетах в банке, наличии металлических счетов, ссудной задолженности, ценных бумагах. Если раньше клиентам банка приходилось посещать офис для получения такой справки, то теперь они могут сделать это прямо из дома.

Заказ справок для государственных служащих в мобильном приложении ВТБ

Самое главное в этом тренде: все больше операций, которые раньше можно было выполнить только при посещении офиса, теперь доступны в банковских приложениях. И мы думаем, что в следующем году увидим еще больше подобных функций.

Тренд 2. Упрощение популярных операций

В общих чертах этот тренд выглядит так: банки избавляют клиентов от необходимости вводить реквизиты платежей вручную. Самый простой пример — оплата сотовой связи. Раньше необходимо было вручную ввести номер телефона и указать оператора. Затем появилась возможность выбрать номер из телефонной книги. Наконец, сейчас приложения многих банков научились автоматически определять оператора связи, так что единственное, что требуется от клиента, — выбрать нужный номер из списка контактов.

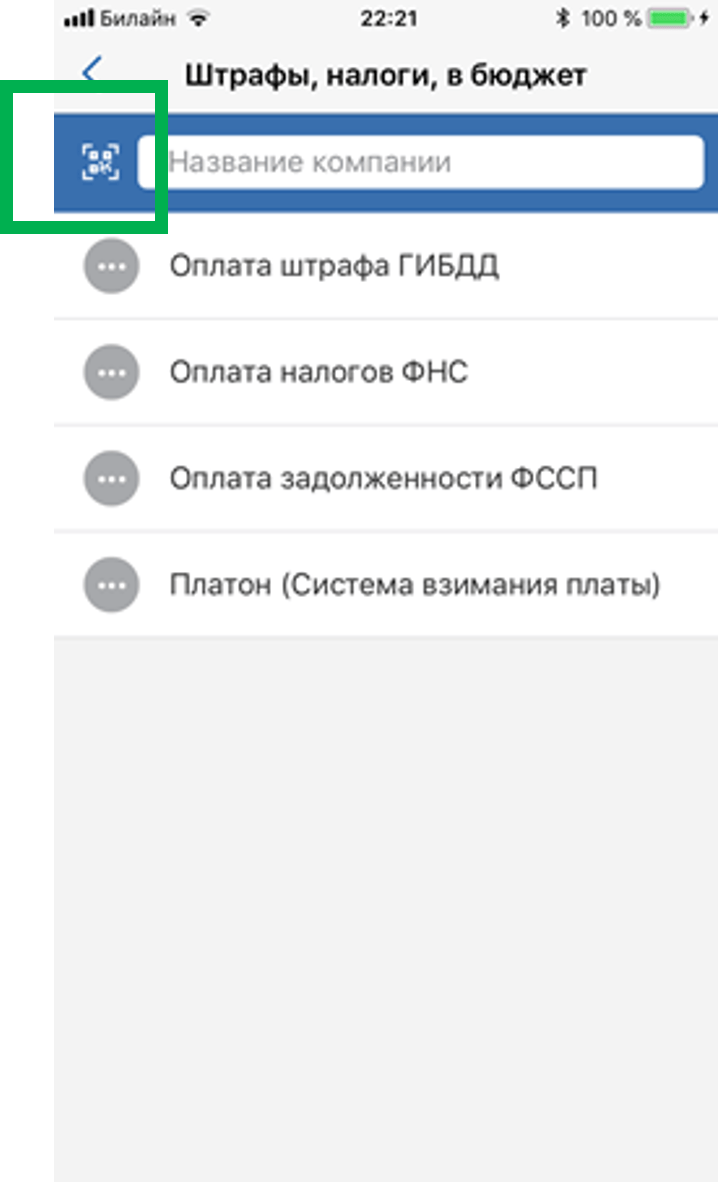

Другой яркий пример — оплата квитанций. Раньше пользователям приходилось вводить все реквизиты с квитанций вручную, и это приводило к ошибкам и опечаткам. Затем приложения научились автоматически подставлять некоторые значения из справочников. Сейчас во многих приложениях появилась возможность оплатить квитанцию, отсканировав штрих- или QR-код. Самый распространенный платеж такого рода — это оплата счетов ЖКХ, но приложения некоторых банков дают возможность оплачивать по QR-коду квитанции с налогами, штрафами, счета за услуги детских садов и т.п.

Оплата налогов и штрафов по QR-коду в приложении Промсвязьбанка

Также многие банки предлагают клиентам подписаться на автоматическое получение штрафов и счетов за коммунальные услуги. Это идеальный вариант: клиент в принципе избавляется от необходимости совершать любые манипуляции с квитанциями. Все, что ему нужно, — подтвердить платеж в приложении.

В некоторых банках появилась возможность совершать переводы по номеру телефона между разными банками. Лучше всего это реализовано в приложениях Тинькофф Банка и Сбербанка — в них по номеру телефона можно перевести деньги любому клиенту банка. Аналогичная функция реализована и в приложениях Банка Русский Стандарт и Газпромбанка, но в них пользователи могут перевести деньги только клиентам, подключенным к программе денежных переводов MasterCard или Visa. Недавно была запущена система СБП, и мы ожидаем, что теперь функция переводов между клиентами разных банков по номеру телефона станет восприниматься как нечто совершенно обыденное.

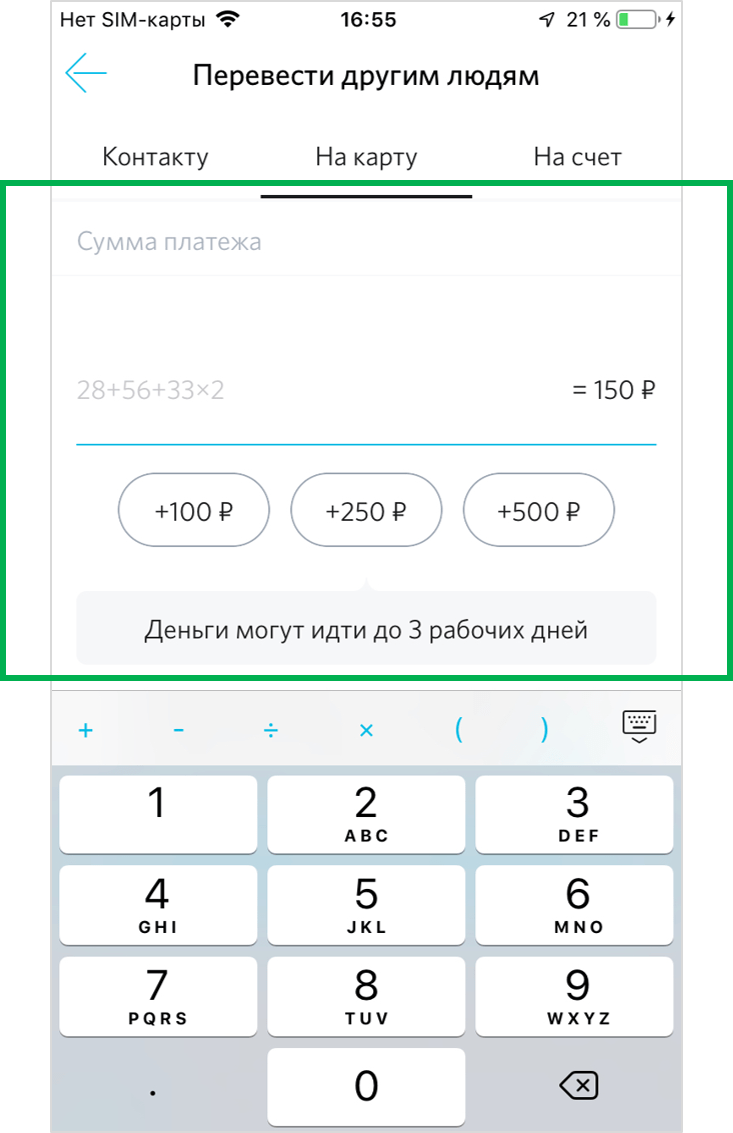

Много обновлений, вышедших за последний год, связано с упрощением переводов другим людям. Появились возможности запроса денег по ссылке, переводов по номеру телефона даже в другие банки, переводов на зарубежные счета и т.п. Некоторые улучшения связаны с тем, как именно происходит процесс перевода: например, в приложении Альфа-Банка перевод денег между своими счетами можно выполнить при помощи простого перетаскивания (drag and drop). А в приложении банка «Открытие» в форму перевода встроен калькулятор. Это может быть удобно, например, при необходимости разделить счет в ресторане: клиент может, глядя в чек, непосредственно в приложении вычислить, сколько он должен за обед, и перевести эту сумму тому человеку, с чьей карты будет проходить оплата.

Банк «Открытие»: калькулятор в поле ввода суммы

Таким образом, самое главное в этом тренде — минимизация ручного ввода. Банки стараются автоматизировать как можно больше операций, так что в идеальном случае клиенту остается только нажать одну-две кнопки в приложении. Функции, которые относятся к этому тренду, сильнее всего влияют на юзабилити приложения.

Тренд 3. Вовлечение в использование приложения

Банки поощряют клиентов активнее пользоваться приложениями. Чем активнее клиент пользуется приложением, тем больше его лояльность к банку и меньше вероятность, что он уйдет к конкуренту.

Первый способ вовлечь клиента в использование приложения — различные бонусы. Пользователи банковских приложений могут, например, выбрать категории для получения повышенного кешбэка, пригласить друга и получить дополнительные привилегии (Тинькофф Банк), посмотреть, сколько бонусных баллов было начислено и потрачено (Сбербанк). Также стало возможным обменивать баллы на рубли (Банк Хоум Кредит) или компенсировать покупки бонусами (Открытие).

Некоторые банки используют нестандартный способ вовлечения клиентов: они добавляют в приложение экспериментальные нефинансовые функции, не связанные напрямую с банковскими продуктами. Больше всего в этом преуспели Тинькофф Банк и Сбербанк.

В приложении Тинькофф Банка теперь можно покупать билеты в театр и на другие мероприятия и получать за это кешбэк. Мероприятия можно фильтровать по категориям. Для выбранного мероприятия отображаются описание и место на карте, где оно будет проходить.Аналогичным образом можно искать спецпредложения в торговых центрах. В приложении Сбербанка можно общаться с другими клиентами банка и отправлять им товары из маркетплейса «Беру», просматривать финансовые советы и новости бизнеса, получать информацию о пенсионных накоплениях и даже зарегистрироваться в качестве самозанятого.

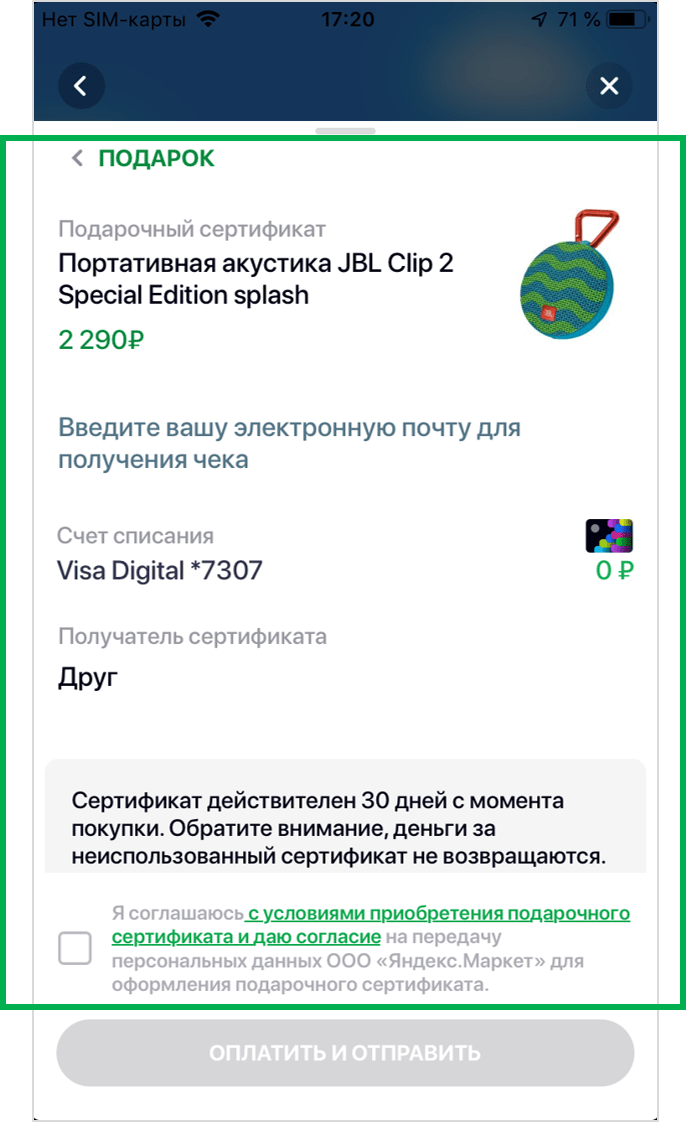

Отправка подарка через приложение Сбербанка

В некоторых приложениях можно встретить элементы геймификации. Например, ЮниКредит Банк запустил в приложении розыгрыш денежных призов. Для участия в акции нужно заходить в приложение и оплачивать услуги. Накопив определенное количество баллов, пользователь получает случайный денежный приз от 50 до 300 руб. За прогрессом в игре можно следить в приложении банка.

Главное в этом тренде: банки добавляют в приложения функции, благодаря которым использование этих приложений становится частью стиля жизни клиента. Таким образом, современные банковские приложения все больше начинают соответствовать концепции lifestyle banking.

Тренд 4. Использование новых технологий

В одной из предыдущих статей мы писали, что рано или поздно мобильные банковские приложения достигнут потолка функциональности, и один из способов преодолеть этот кризис — использование новых технологий.

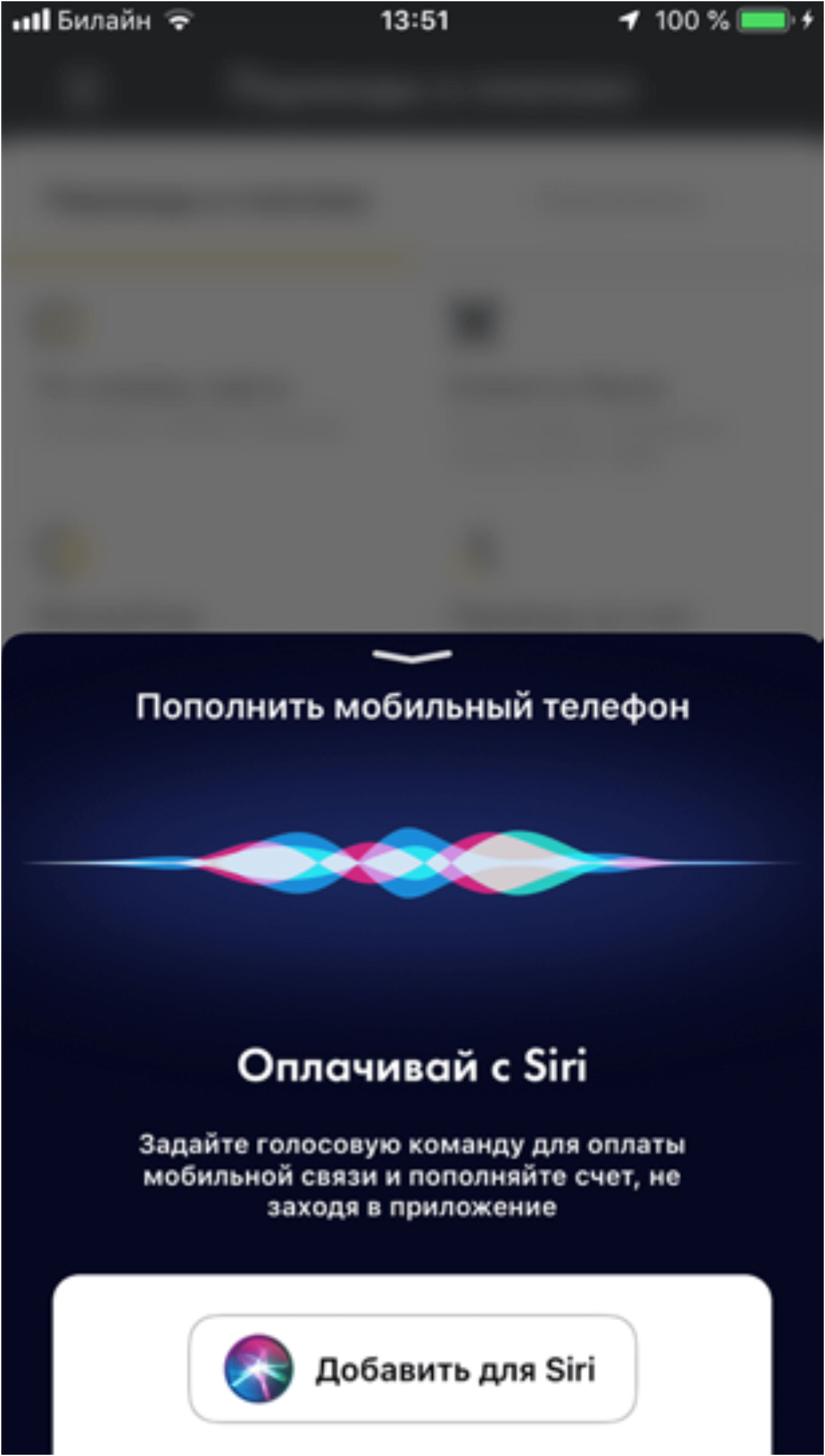

На данный момент самой доступной из таких технологий являются голосовые интерфейсы. Например, Промсвязьбанк, Райффайзенбанк и Сбербанк добавили в свои приложения возможность совершать операции с помощью Siri.

С развитием бесконтактных платежей банки начали внедрять функцию подключения к Apple Pay прямо в приложении. А в приложении Альфа-Банка появилась даже возможность подключить Apple Pay сразу после того, как была заказана карта, и оплачивать покупки, еще не получив карту в офисе банка.

С 1 июля 2018 г. в России заработала ЕБС — Единая биометрическая система. Первым среди российских банков ее возможности стал использовать Почта Банк. Бета-версия его приложения позволяет пользователям, пройдя идентификацию через ЕБС, стать клиентами банка. Для подтверждения личности используются фотография пользователя и запись его голоса. Функция выглядит перспективной: благодаря ЕБС банки смогут получать клиентов даже там, где нет физической возможности открыть офис.

Экспериментальные функции в зарубежных банках

Мы рассматриваем опыт реализации банковских функций не только в российских приложениях, но еще и в зарубежных. Некоторые из этих функций выглядят перспективно, другие вызывают вопросы.

Например, в Siam Commercial Bank (Таиланд) существует функция массовой рассылки денег. Для этого нужно выбрать в меню соответствующую опцию, выбрать получателей, указать счет списания и сумму, которую нужно перевести каждому из них. Будет ли это востребовано в России — пока сказать сложно.

Еще один пример интересной функции реализован в приложении банка DBS — это возможность забронировать себе место в электронной очереди по SMS. Таким образом, клиент может прийти в офис банка к определенному времени и не тратить время на ожидание.

В приложении PrivatBank (Украина) клиенты могут заказать такси, купить билет на самолет или заказать еду. Так что тенденция вовлекать клиентов в использование приложений за счет нефинансовых сервисов есть не только у российских банков.

Нефинансовые сервисы в приложении PrivatBank

Как мы видим, пока наблюдение за приложениями иностранных банков является скорее источником идей для вдохновения, чем руководством к действию. Чтобы оценить востребованность экспериментальных функций, которые встречаются в таких приложениях, нужно проводить дополнительные исследования.

В этой статье мы описали четыре тренда, в соответствии с которыми пока развиваются приложения крупнейших российских банков. Кажется, что в ближайшие два-три года эти направления развития не изменятся, разве что голосовые интерфейсы перестанут восприниматься как что-то новое и перейдут в разряд функций, упрощающих проведение базовых платежей. Правы мы или нет — покажут время и исследование, которое мы проведем в следующем году.

Статья напечатана в журнале «Расчеты и операционная работа в коммерческом банке», 2019, №2

Чтобы больше узнать о мониторинге функциональности, напишите Антону Парамонову: a.paramonov@usabilitylab.net

Подписывайтесь на наш Телеграм, чтобы не пропустить выход новых интересных статей!